上周五财政部公告:新发国债要征税了。今天正式落地。

消息出来,引发不少债基投资者的担忧,今天就来好好盘一盘国债征税新政对债基影响几何。

短期看:对你手里的债券基金影响不大,甚至可能有点小支撑,可安心持有或配置。

长期看:债券吸引力会下降,债基的长期收益会降低,真的真的要重视固收+了。

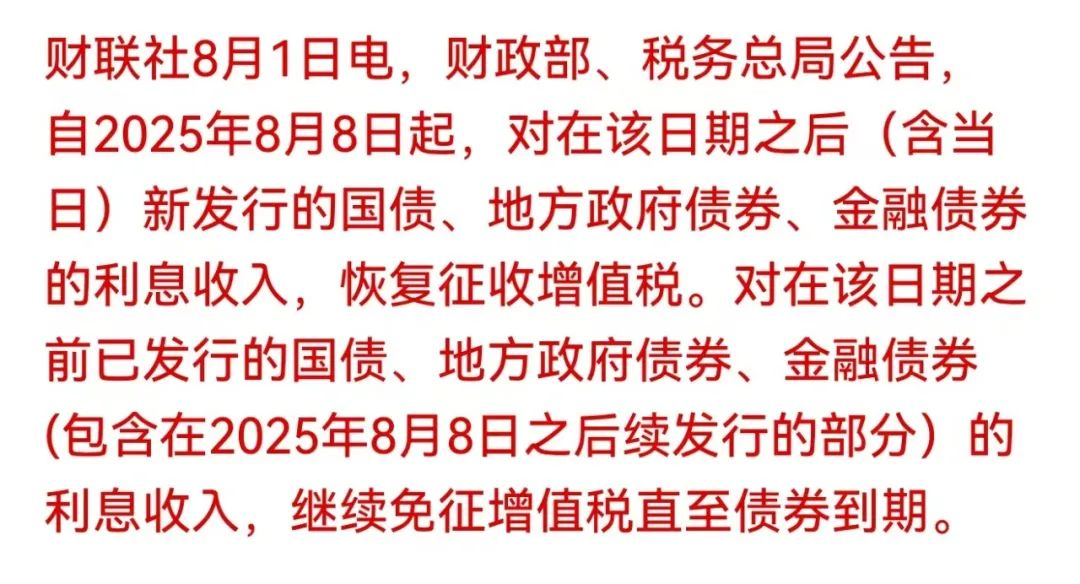

2025年8月8日及之后新发行的三类债券——国债、地方债、金融债的利息收入收取增值税。三个关键点:

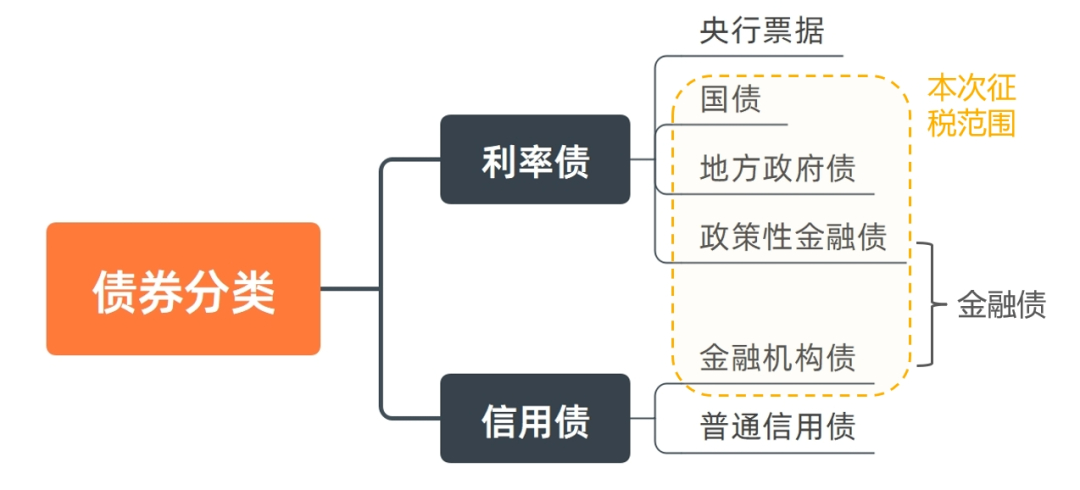

● 仅针对国债、地方债、金融债,普通信用债的税收政策不变。

● 仅针对新券,8月8日前的老券(含后续续发部分)继续免税至到期。

●仅针对利息收入的增值税做出调整,资本利得(买卖价差)的税收政策不变。

原来免征,现在不同机构税率不同:

公募基金、银行理财等资管产品:按3%征收

银行、保险等机构自营:按6%征收

个人投资者:月利息≤10万元(季度≤30万)继续免税

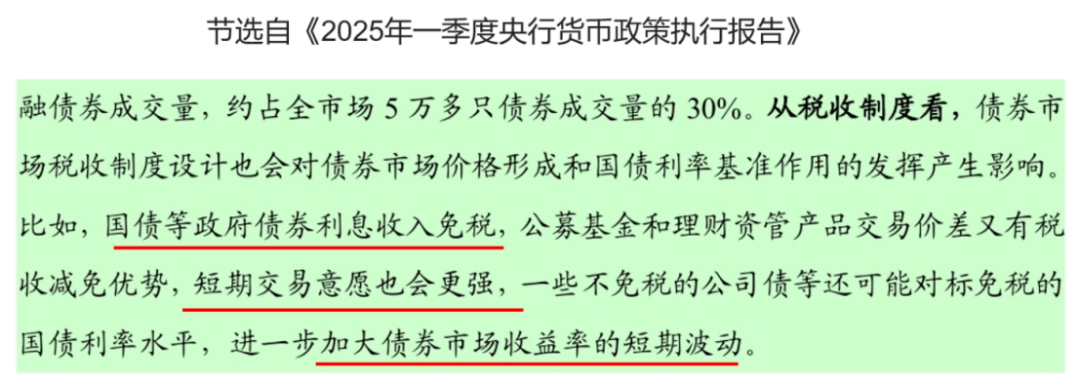

以前国债等免税,大家都抢着买,炒得太热,反而让国债这个“市场利率标杆”有点失真了。央行也明确说过这个问题。现在统一收税,让市场定价更合理。

财政税收压力确实有点大。2024年全国税收下降3.4%, 2025上半年再降1.2%。

国债等利息征税,能增加点财政收入,但效果有限:

➤ 国债/地方债:羊毛出在羊身上,税收增加的同时,投资者会要求更高的利息来补偿税负,财政利息支出也会上升,净增收效果弱化。

➤ 金融债:利息由金融机构支付,财政纯受益于税收。券商估算,这一块增收短期约100亿级,中长期约1000亿级,相对总计十万亿级的财政总收入,占比较小。

降低债券的吸引力,避免资金过度沉淀在债市,鼓励流向实体经济或股市。

要分不同的债券来看:

(1)老券:相对利好

老券不收税,相对新券有一定性价比,所以部分机构可能会适度抢配老券,老券价格上涨,债基净值短期受益。

(2)新券:利率提高

发行人需提高票面利率补偿税负,今日首批附税地方债招标结果出炉,10年中标收益率为1.87%,较目前地方债老券的活跃券收益率1.81%,高6bp。

新老券收益率或将呈现“双轨制”运行,存在联动性,但利率中枢或相对独立。未来新老券或将保持5-10bp利差。老券大概率也不会因为新券的高利率而出现大幅波动。

普通信用债以前就是收税的,本次没有变化,其他券种从不收税调整为收税,差距缩小,普通信用债的性价比相应提升,机构可能会增加配置。

注意:上面说的对老券和信用债的“利好”是短期和相对的。由于新券的高票息可以补偿税负,老券和信用债的利好程度或有限。长期看,债券的吸引力确实因为征税下降了。

个人投资者月利息收入≤10万元(季度≤30万元)仍免税。

➤ 税收传导:征税是机构层面的,我们投资基金时的分红和买卖收入,都暂时不缴纳个人所得税,关注债基净值的变化即可。

➤ 短期不用慌:短期看,新政无明显利空。持有老券或信用债的基金甚至可能存在相对利好(但程度或有限),安心持有或配置。

➤ 长期视角:需认识到债券长期吸引力有所下降,应适时考虑逐步增加权益类资产配置。还是那句话:真的要固收+了。

<end>

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。