大家好,我是星小顾,一个乐于助投的小助理!

又到每周五的星小顾服务日啦,很开心见到大家!

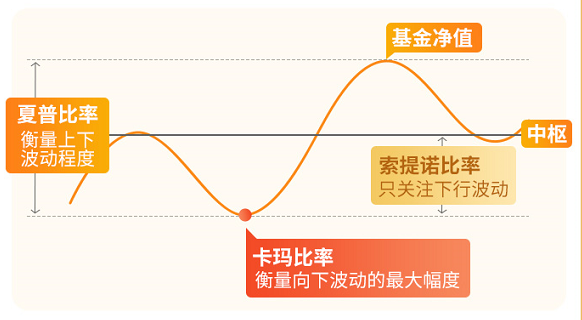

收益率、回撤、波动……在挑选基金的时候,你更关注哪个指标呢?其实,除了这些单一指标,还有诸如夏普、卡玛、索提诺等复合指标,能同时将基金的风险和收益纳入考。那么,这些指标中哪个更适合用来挑选债基呢?

✔ 夏普比率=超额收益/波动率

✔ 卡玛比率=超额收益/最大回撤

✔ 索提诺比率=超额收益/下行风险

从“比率三兄弟”的计算公式来看,我们可以发现——

TA们的分子是相同的,不同的是分母。

✔ 夏普比例考察的波动率,衡量的是上下波动的程度

✔ 卡玛比率考察的最大回撤,衡量的是向下波动的最大幅度

✔ 索提诺比率和夏普比率相似,但只关注资产的下行波动。

那么,这三个指标该如何使用呢?我们或许只需记住一条“人之常情”——对于自己买入的基金,所有投资者都是希望其超额收益越大越好,因此这三个指标也是数值越大越好。

相比于夏普比率和索提诺比率用波动程度衡量风险,卡玛比率更“严格”,毕竟无论基金收益曲线走得多好,只要出现一次回撤较大,卡玛比率就可能会受到很大的影响,因此卡玛比率更能衡量出基金经理控制回撤的能力。

✔ 买权益基金总是期待着有更高的收益,更注重弹性,因此卡玛比率小些也无妨,用夏普比率或是索提诺比率来挑选更好。

✔ 买债券基金则更讲究在控制风险的前提下追求更高回报,相比“跑得快”,“走得稳”更重要,因此选择卡玛比率更佳。

值得注意的是,由于“比率三兄弟”都不是绝对指标,均没有基准点,因此其数值大小的本身并没有绝对意义,只有在跟其他同类别的基金做横向比较时,才能选出更优者。例如,一些权益类基金虽然长期年化收益较高,但由于历史最大回撤较大,其卡玛比率可能会很低;而货币类基金则普遍回撤较小,尽管长期收益水平低一些,卡玛比率反而可能比较大。这种情况下使用卡玛比率来对比就没啥意义啦~

好啦,下次在挑选或评估基金的时候,记得使用合适的指标,帮自己更快捷地找到心仪的那一款好基哦~