美国5月新增非农就业人数27.2万人,远高于市场预期的18万人,平均时薪增速在三连降之后再次回升。过去两个月,美国经济数据大部分都在走弱,为何只有新增非农就业独自走强?失业率超预期上行意味着什么?5月非农就业报告将对美联储货币政策带来哪些影响?

n 新增就业的强劲反弹或被高估

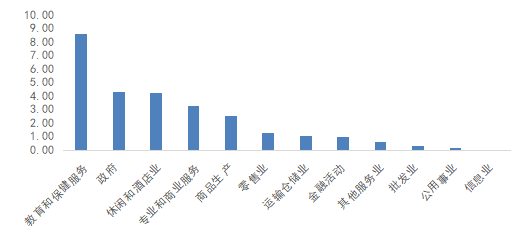

美国5月新增非农就业人数27.2万人,远高于市场预期的18万人。首先,结构上,新增非农就业主要驱动力来自服务业。教育医保(+8.6万)、休闲酒店(+4.2万)和政府部门(+4.3万)是主要贡献,合计占新增就业的63%,同比增速分别为4.28%、2.54%和2.72%,而其他行业同比增速则仅有0.7%。制造业(+0.8万)就业虽在扩张,但较2022年月均3.3万人的新增就业已大幅下降。其次,失业率与新增非农同时超预期走高,主要由于两者统计口径差异。新增非农数据来自企业调查问卷CES,失业率数据来自居民调查问卷CPS。CPS数据来看,5月兼职就业新增35.9万人,但全职者减少62.5万人,兼职人数高增导致企业调查数据强于居民调查。第三,本期非农样本反馈率为64.4%,较疫情前75-80%的水平明显偏低,随着后续样本的纳入,或存在下修风险。

|

图1:美国5月新增非农就业人数:分行业(万人) |

|

|

|

数据来源:Wind,截至2024/6/12 |

n 更多迹象表明美国劳动力市场在放缓

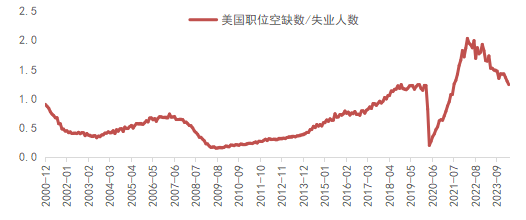

随着前期金融条件收紧、高利率的抑制作用持续显现,更多迹象表明美国劳动力市场在放缓。美国5月ADP私营部门新增就业人数15.2万人,较4月明显收窄。职位空缺减少29.6万达805.9万个,接近2021年2月以来的最低水平。职位空缺数与失业人数之比为1.24,达到2021年6月以来的最低水平,接近疫情前水平。此外,新增非农4月前值下修、失业率创2022年1月以来新高、永久性失业人数持续上升、劳动参与率走弱等,均反映了美国劳动力市场降温的趋势并没有改变。

|

图2:美国职位空缺数/失业人数比值下降至1.24 |

|

|

|

数据来源:Wind,截至2024/6/12 |

n 对美联储货币政策带来哪些影响?

短期,超预期的新增非农压降市场降息空间,资产价格表现为美元指数飙升、美债利率上行,黄金下行。主要原因在于,5月非农就业数据出炉前,美联储官员中对降息路径存在分歧,而超预期的新增非农就业和平均时薪增速或加大这一分歧,核心担忧在于过早的降息可能引发二次通胀风险。但由于种种迹象表明,美国劳动力市场仍在放缓趋势中,新增非农数据或难以持续超预期。向后看,美联储降息路径的判断而言,通胀指标或更受关注。市场预期美联储大概率9月进行首次降息,此前仍有2次CPI通胀数据待公布,未来降息预期或仍反复。